一、本週熱點回顧:

1.1、鮑威爾國會證詞:美聯儲需要對通脹更有信心才能降息

3月6日週三,美聯儲主席鮑威爾的半年度美國國會作證拉開帷幕。

鮑威爾稱,對通脹降至目標有一定信心,降息前希望看到更多數據,不希望通脹達到了2%纔開始寬鬆。

在決定降息以前,美聯儲官員需要對通脹回落到2%“更有信心”。當前沒有理由認爲短期內存在經濟衰退的風險,預計美國經濟會繼續穩健增長。

評論稱,鮑威爾的證詞並無新意,如市場所料,他並不急於降息。

3月7日週四,美聯儲主席鮑威爾開始第二日的半年度國會作證。

鮑威爾稱,若通脹符合預期,今年可以且將會開始降息;利率有很強限制性,還遠未到中性;銀行資本新規將基於證據且公平,若達成共識,聯儲將毫不猶豫修改新規提案;料將今年內拿出銀行資本新規最終版,不會爲氣候變化修改規定;

在考慮流動性監管新方式;重申美國樓市結構性短缺,認爲供應短缺推升住房成本;樓市處境非常困難,此前低利率限制目前房源供應;重申商業地產貸款問題可控,主要是中小銀行的問題,聯儲已接觸問題嚴重銀行;要讓財政回到長期可持續的正軌,聯儲不會爲財政赤字買單;美國遠未到推出央行數字貨幣時。

1.2、美國2月ADP就業人數增加14萬人但低於預期

3月5日,ISM公佈的數據顯示,美國2月ISM服務業擴張速度放緩,一定程度上系就業指標所致,支付價格指數也明顯回落,訂單和商業活動上升。

美國2月ISM服務業指數52.6,不及預期的53,1月前值爲53.4。 美國2月ISM非製造業指數超預期回落,體現貢獻美國大多數GDP的服務業企業擴張速度超預期放緩。

3月6日週三,美國ADP就業報告顯示,美國2月ADP就業人數14萬人,不及預期的15萬人,但超出修正後前值爲11.1萬人,創2023年12月來最大增幅。

就業人數增長反彈的同時,留職者的薪資增幅繼續放緩,達到5.1%,爲2021年8月以來的最小增幅。對於換工作的人來說,薪資同比增長7.6%,爲自2022年11月以來的首次加速。

1.3、新加坡淡馬錫擬投資OpenAI,尚未就投資規模達成一致

3月5日,媒體援引知情人士透露,新加坡淡馬錫控股的高級管理人員最近幾個月多次與OpenAI首席執行官Sam Altman舉行會談,討論投資事宜。

另一位知情人士表示,最初淡馬錫對於投資Altman管理的風險投資基金Hydrazine Capital表現出興趣,而最近的討論則轉向了對OpenAI本身的投資。這位人士還指出,雖然目前談判尚處於初步階段,且尚未確定具體投資規模,但雙方的討論仍在持續進行中。

對於這次投資談判,OpenAI和淡馬錫均未公開評論。

儘管自2022年11月ChatGPT發佈以來,OpenAI的收入實現了飛速增長,但Altman表示,由於鉅額的建模和訓練成本,公司仍在虧損。他估計,建設人工智能基礎設施的成本,可能從數百億美元到高達7萬億美元不等,這一數字遠超傳統科技風險資本的承受範圍。

1.4、灰度推出首款多質押主動型私募基金 (GDIF),最初包括APT等九種代幣

3月5日,灰度再度推銷其主動型私募基金 ,透過多種加密貨幣的質押來賺取收入。基金名爲灰度動態收入基金(Grayscale Dynamic Income Fund:GDIF),旨在通過質押加密貨幣來賺取收入,將按季度以美元分配獎勵。

GDIF最初將包含九個區塊鏈的資產:Aptos(APT)、Celestia(TIA)、Coinbase Staked Ethereum(CBETH)、Cosmos(ATOM)、Near(NEAR)、Osmosis(OSMO)、Polkadot(DOT)、SEI Network(SEI)和Solana(SOL)。

灰度首席執行官 Michael Sonnenshein表示:“作爲我們的第一隻主動管理基金,GDIF是我們產品套件的重要擴展,使投資者能夠通過單一投資工具的便利性和熟悉性參與多資產質押。”

1.5、美SEC在新文件中指責Binance.US未按要求提供相關材料

3月6日,美SEC和Binance.US於週二提交了一份聯合狀態報告,詳細介紹了正在進行的調查工作。SEC律師在文件中稱,Binance.US並未完全遵守對其客戶資產和其他事項信息的要求,Binance.US員工並未提供所要求的所有發現材料,並且在回答問題或以其他方式解決未決請求方面提供的幫助很有限。

SEC表示,Binance.US未能向其證明幣安全球員工無法訪問美國客戶的資產。 Binance.US則在同一份聯合報告中表示,它已經“履行了其義務”,回答了SEC的所有問題,進一步的信息披露請求超出了同意令的限制。

Binance.US 首席運營官 Christopher Blodgett 透露,自去年 6 月以來,Binance.US 不得不裁員超過 200 名員工,相當於其員工總數的三分之二。 Binance.US的交易量和業務總體上已經崩潰了,交易平臺的收入下降了約 75%。

1.6、DeFi TVL自2022年5月以來首次突破1000億美元

3月6日,根據The Block數據顯示,去中心化金融(DeFi)協議的鎖定總價值(TVL)自2022年5月以來首次突破1000億美元,達到1013.6億美元。

其中貸款板塊爲326.2億美元(32.2%),去中心化交易所爲199.7億美元(19.7%),抵押債務頭寸爲122.2億美元(12%),再質押爲100.6億美元(9.9%)。上次DeFi的TVL超過1000億美元是在2022年5月11日,當時DeFi TVL爲1126.7億美元。

1.7、非洲貨幣承壓,埃及官宣“投降”,匯率暴跌40%

爲了挽救危在旦夕的經濟,換取IMF提供的貸款,埃及央行終於決定放棄匯率干預。

3 月 6日週三,埃及央行宣佈,將允許埃及鎊匯率自由浮動,同時加息600個基點,以應對日益加劇的通脹壓力。隨後,埃及鎊匯率迅速暴跌,埃及鎊兌美元跳水近40%,首次觸及1美元兌50埃鎊關口,已經與黑市匯率相當。在過去一年中,埃鎊官方匯率一直被控制在1美元兌31埃鎊附近。

美聯儲加息和美債規模擴張共同導致美元兌非美貨幣持續強勁,有大量以美元計價的外債的埃及和其他非洲國家,成了美國貨幣政策外溢的犧牲品。

同時發生的巴以衝突、胡塞武裝襲擊紅海,令埃及關鍵外匯來源蘇伊士運河運輸量下降55%至60%,再加上鄰國蘇丹的內戰,處於地緣政治危機風暴中的埃及經濟遭受重創。

非洲最大經濟體尼日利亞的貨幣奈拉自2022年1月以來,兌美元已經貶值74%,同時通脹兩位數飆升。

1.8、高盛資深交易員:在2000年科技泡沫破滅前,市場也相信思科能一直漲下去

3月7日,高盛交易員兼董事總經理Bobby Molavi警告,如果將英偉達從2020年至今的股價走勢與思科1996-2002年的走勢進行對比,兩者有着驚人的相似之處。當年,思科被視爲網絡時代的寵兒,互聯網被寄予厚望。那時普遍認爲,整個互聯網將依賴於思科的路由器運行,這些路由器有着50%的高毛利率。但最終並非如此。

2024年已經走過將近五分之一的路程,目睹了標普500指數增長了7.7%,而相對較小的歐洲市場表現更加亮眼,上漲了8.2%。日本日經指數則繼續其驚人的表現,上漲了19%。

美股市場似乎充滿了錯過恐懼症(FOMO)、孤注一擲(YOLO)以及追逐動量(momo market)的情緒。 “持倉不動,計劃繼續持倉,但心裏有些不踏實”, 這句話或許能夠最佳描述當前許多投資者的心態。

市場的擁擠和集中可能成爲新常態。唯一的問題是美聯儲降息將從3月開始還是更晚。然而,隨着時間的推移,3月的預期被推遲到了5月,而且現在甚至6月開啓降息也成爲可能。

1.9、SEC推遲對貝萊德現貨比特幣ETF期權產品做出決議

3月7日,美SEC將貝萊德現貨比特幣ETF期權交易申請的決議時間推遲至4月24日,屆時將決定是否“批准或不批准,或繼續商議”。

美SEC此前曾就納斯達克是否允許貝萊德現貨比特幣ETF進行期權交易徵求公衆意見。根據週四提交的文件,SEC還推遲了是否允許Cboe Exchange, Inc.和Miax Pearl LLC上市和交易現貨比特幣ETF期權的決定。SEC表示,下一個截止日期也是4月24日。

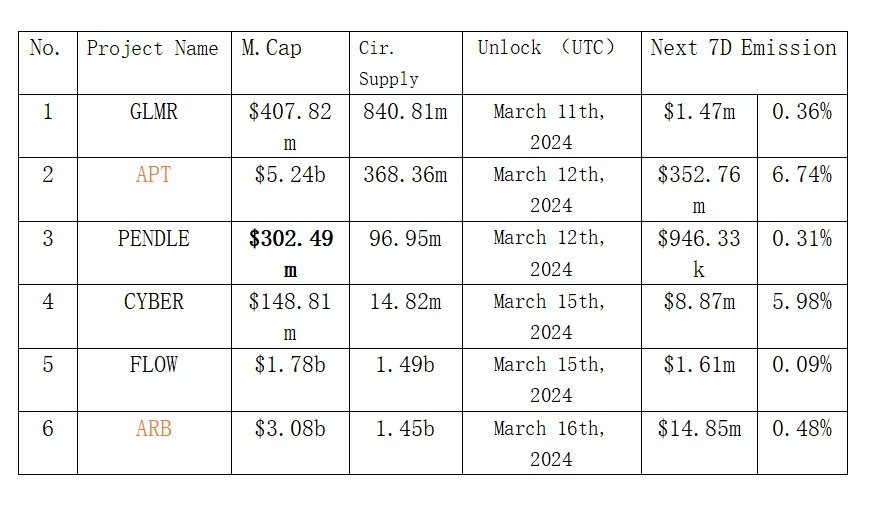

二、下週項目解鎖:

三、下週重點事件:

三、下週重點事件:

3月12日(週二)

美國2月核心CPI同比數據;

美國2月CPI同比數據;

3月14日(週四)

美國3月9日當週首次申請失業救濟人數(萬人);

美國2月核心PPI同比數據;

美國2月PPI同比數據;

美國2月零售銷售(除汽車)環比數據;

3月15日(週五)

美國3月密歇根大學消費者預期指數初值。